En este articulo verás:

El plazo para la presentación de impuestos nos trae, a autónomos y empresas, multitud de dudas y desasosiegos, muchos de ellos sobre cómo solucionar errores en las declaraciones y modelos de Hacienda.

Nadie es perfecto, y menos cuando hablamos de presentar liquidaciones, declaraciones, resúmenes anuales, modelos… errar es de humanos.

Afortunadamente la Agencia Tributaria nos da la opción de rectificar a través de las declaraciones complementarias y sustitutivas.

Hoy voy a hablarte sobre cómo solucionar cualquier error en la declaración de retenciones, modelo 115.

¿Qué es el modelo 115?

El modelo 115 es un documento familiar para todas aquellas empresas o autónomos que desarrollen su actividad en un local en alquiler. Veremos cuándo hay que presentarlo y cómo rellenarlo correctamente.

Este modelo es un modelo de la AEAT de liquidación trimestral por el que las empresas o los autónomos declaran a Hacienda las retenciones practicadas por el alquiler de inmuebles urbanos.

Su modelo complementario es el resumen anual 180 que resume todos los modelos 115.

¿Quién debe presentarlo?

Estarán obligados a completarlo todos los profesionales, empresarios individuales o sociedades que paguen alquileres por locales comerciales u oficinas, siempre y cuando estos estén considerados inmuebles urbanos.

Si el arrendador es un particular y en la factura del alquiler no se ha indicado la retención del IRPF, debemos retener este importe igualmente y presentar el modelo 115 ante Hacienda.

¿Alguien está exento?

Sí, hay ciertos casos en los que no es necesario presentar este documento. Veamos cuáles son:

- Cuando se trate de alquileres de vivienda que las empresas le pagan a sus trabajadores.

- Cuando las rentas satisfechas por el arrendatario a un mismo arrendador no superen los 900 euros anuales.

- Cuando el arrendador acredite al arrendatario estar incluido en alguno de los epígrafes del grupo 861; es decir los relacionados con los alquileres, siempre que la cuota a pagar por estos epígrafes del impuesto de actividades económicas no sea cuota cero. Dentro de este punto, hay que puntualizar que, para poder considerarse exento de la obligación de retener, es necesario que se le pida al arrendador un certificado de Hacienda donde ésta acredite la exención del propietario.

- Cuando sean casos de arrendamientos financieros (leasing).

¿Qué plazos hay para presentarlo?

Como decíamos al principio, este modelo es trimestral. Has de tener en cuenta que se presenta los días 20 del mes siguiente al término de cada trimestre cuando se haya de presentar el impuesto. Este sería el calendario:

- Primer trimestre: 1 al 20 de abril, ambos incluidos.

- Segundo trimestre: 1 al 20 de julio, ambos incluidos.

- Tercer trimestre: 1 al 20 de octubre, ambos incluidos.

- Cuarto trimestre: 1 al 20 de enero del año siguiente, ambos incluidos.

En los casos en los que los días de final del plazo sean sábado, domingo o festivo el último día para presentar el modelo 115 será el siguiente día hábil.

¿Instrucciones para rellenar el modelo 115?

Este modelo es más sencillo que algunos otros, aunque deberás entender qué se te pide en cada apartado. Lo iremos viendo poco a poco pero recuerda tener siempre a mano, antes de empezar a rellenarlo, las facturas de tu alquiler.

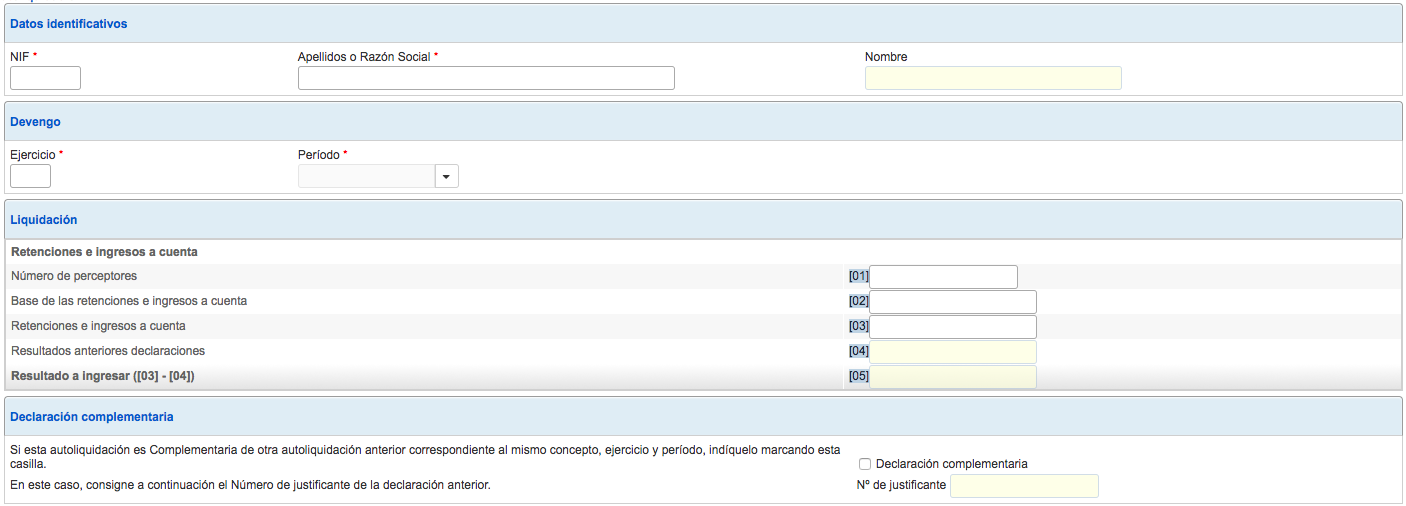

- Identificación: deberás añadir las etiquetas identificativas facilitadas por la Agencia Tributaria en el espacio reservado para ello en cada uno de los ejemplares de este documento para su presentación en entidades colaboradoras (Bancos, Cajas de Ahorro, Cooperativas de Crédito).

- Devengo: en este apartado se requiere señalar el año y el período de la declaración (primer trimestre, segundo…).

- Liquidación: esta es la parte donde tienes que especificar las retenciones e ingresos a cuenta. Por orden:

- Casilla 01: indica el número de personas o empresas a las que pagas alquileres.

- Casilla 02: señala la base de las retenciones e ingreso a cuenta; es decir el bruto de la factura, la cantidad aplicada antes de incluirle el IVA o quitarle la retención.

- Casilla 03: rellena las retenciones e ingresos a cuenta; es decir, el total de las retenciones que hayamos realizado en concepto de alquileres para ese periodo.

- Casilla 04: solo hay que rellenarla si la declaración que se presenta es complementaria.

- Casilla 05: es el resultado a ingresar. Será la diferencia entre la casilla 3 y 4.

- Declaraciones complementarias: este apartado sólo deberás rellenarlo si has cometido algún error en una declaración ya presentada. En este modelo, según la Agencia Tributaria, sólo se procederá a la declaración complementaria, de la que necesariamente habrá de resultar una cantidad a ingresar, cuando ésta tenga por objeto regularizar errores u omisiones de otra declaración anterior que hubieran dado lugar a un resultado a ingresar inferior al debido.

- Ingreso: el único resultado posible es a pagar, en ningún caso se podrá presentar un modelo 115 negativo (a cero). El importe del resultado a ingresar es el que has puesto anteriormente en la casilla 5. Deberás poner de nuevo esa cifra en este apartado e indicar la forma de pago mediante una X. Si se efectúa el ingreso mediante adeudo en cuenta, deberás rellenar los datos completos de la cuenta de adeudo (CCC).

- Firma: ahí sólo deberás dejar tu firma como declarante. ¡Muy fácil!

¿Cómo puedes presentarlo ante Hacienda?

Actualmente, la Agencia Tributaria ofrece dos vías para hacerlo:

- Presentación electrónica: puedes utilizar el formulario en línea disponible en la Sede Electrónica de la AEAT al que puedes acceder desde la opción “Presentar y consultar declaraciones” dentro de “Trámites destacados”. Otro opción es presentar el modelo accediendo al apartado de “Todos los trámites” de la Sede Electrónica, en “Impuestos y Tasas” y “Pagos a cuenta”.

- También puedes hacerlo al modo tradicional (en papel) en cualquier entidad colaboradora (Banco, Caja de Ahorros, Cooperativa de Crédito) situada en territorio español.

¿Qué ocurre si no lo presentas?

Siempre que estés dado de alta, tienes la obligación de presentar el modelo 115. La sanción puede alcanzar los 150€ en el caso de declaración negativa; si es positiva, aparte del pago del resultado de la liquidación, se impondrá una sanción proporcional a dicho resultado y los intereses de demora correspondientes al retraso producido.

¿Cómo rectificar una declaración de retenciones?

Recibimos la consulta de un lector al respecto del modelo 115 (retenciones de arrendamientos de (locales de negocio):

“He presentado el modelo 115 correspondiente al primer trimestre de 2017 y me he dado cuenta de que he liquidado un mes de más. El contrato tiene fecha de febrero y yo he ingresado la retención correspondiente a enero, febrero y marzo. ¿Qué debo hacer? ¿Cómo puedo corregirlo?”

Lo primero que debes saber es que es mucho más fácil rectificar una liquidación en la que se ha declarado de menos (error contra los intereses de Hacienda) que otra en la que se ha declarado de más (error contra los intereses del contribuyente).

Declaración complementaria por error contra los intereses de Hacienda

Las liquidaciones a ingresar con un importe inferior al que debiera ser, se corrigen mediante la presentación de una declaración complementaria.

Una declaración o una liquidación complementaria es la que se presenta para corregir un modelo anterior.

En la declaración complementaria tendrás que incluir los nuevos datos y los que incluiste en la declaración inicial para poder calcular la diferencia.

Las complementarias deben presentarse dentro del plazo establecido para cada impuesto. Si la presentas tarde, y si no corrigen una liquidación prescrita, se consideran extemporáneas.

Las declaraciones extemporáneas que se presentan sin requerimiento de la Administración no se sancionan, pero… se aplicarán los recargos oportunos sobre la cantidad que has dejado de ingresar.

Los recargos consisten en:

- 5% del resultado si el ingreso se hace dentro de los 3 primeros meses siguientes a finalizar el plazo.

- 10% del resultado si el ingreso se produce dentro del período comprendido entre 3 meses y 1 día y 6 meses desde que finalizó el plazo de la declaración.

- 15% del resultado, si el ingreso se produce entre 6 meses y 1 día y 12 meses desde el término del plazo de declaración.

- 20% si el ingreso se produce cuando ya han transcurrido los 12 meses siguientes a la finalización del plazo de declaración… más los intereses de demora por el tiempo de más sobre esos 12 meses.

Una vez visto esto, vamos a ver como hacer una complementaria del modelo 115.

¿Cómo hacer una declaración complementaria del modelo 115?

Para los que todavía tienen la mala suerte de no usar Anfix, vamos a explicar como hacer una complementaria del modelo 115 desde la Sede Electrónica de la Agencia Tributaria.

Entra desde la Sede Electrónica de Hacienda al modelo 115.

- Cumplimenta tus datos identificativos.

- En la complementaria, dentro del apartado “Liquidación”, tienes que incluir los datos correctos, base total y retenciones totales (casillas 01, 02 y 03).

- La casilla 04 es la que corresponde al supuesto de declaración complementaria, en ella tienes que indicar el resultado a ingresar de la declaración presentada anteriormente por el mismo concepto, periodo y ejercicio.

- La casilla 05 sería la diferencia entre la casilla 03 y 04 y su resultado, cuando es una declaración complementaria, tiene que ser siempre una cantidad positiva. No tiene ningún sentido presentarla con un valor cero o negativo.

- Marca la casilla que indica que se trata de una declaración complementaria e introduce el número de justificante de la declaración a anterior a rectificar. Es el número identificativo de 13 dígitos que encontrarás preimpreso en la numeración del código de barras de la declaración anterior.

Anfix lo completa automáticamente con la información necesaria. Es tan sencillo como:

- Dirígete a tu módulo de contabilidad, “Modelos oficiales IRPF” y seleccionar el modelo 115.

- Una vez allí seleccionar la declaración de la que quieres hacer una complementaria.

- Haz clic con botón derecho para ver las diferentes opciones y selecciona “complementaria”

Revisa tus datos y listo! ya puedes enviar el archivo a la AEAT.

Si aún no formas parte del universo Anfix, te recuerdo que actualmente tienes la posibilidad de disfrutar de una prueba gratuita de 15 días, solo tienes que activarla AQUÍ introduciendo una dirección de correo electrónico. Sin datos bancarios ni de ningún otro tipo, solo con un e-mail.

Escrito por error contra los intereses del contribuyente

Si en la liquidación se consignó un importe superior al que se debiera, no cabe presentar un nuevo modelo. Hay que hacer un escrito explicando el error y detallando los importes correctos que deberían aparecer en cada casilla.

La propia Agencia Tributaria nos indica que:

La rectificación por cualquier otra causa de declaraciones presentadas anteriormente no dará lugar a la presentación de declaraciones complementarias, pudiendo no obstante el declarante solicitar de la Administración la rectificación de las misma y, en su caso, la devolución de los ingresos indebidamente realizados en el Tesoro, con sujeción al procedimiento y plazos previstos en el Real Decreto 1163/1990 de 21 de septiembre (B.O.E del 25)

El escrito podrá presentarse de forma telemática o presencial en una administración de Hacienda y debe contener:

1. Número de cuenta bancaria.

Se solicitará la devolución de lo ingresado de más, indicando un número de cuenta para que Hacienda nos haga el ingreso. Esa devolución puede tardar hasta 6 meses y está sujeta a una comprobación, no es automática.

2. Contrato de arrendamiento.

Cuando se presenta un modelo liquidatorio, se presume veracidad en la información que contiene, es decir, el contribuyente no tiene que probar que los datos consignados son correctos, salvo que reciba un requerimiento de comprobación.

Si se presenta una complementaria a ingresar, tampoco hay mayor problema. Pero si lo que se pide es una devolución, sí tendremos que documentar en qué se basa esa petición.

En este caso, habrá que adjuntar el contrato de arrendamiento para que pueda verse la fecha de inicio. De este modo, quedará probado que nuestra argumentación es correcta. Si no lo adjuntamos, Hacienda nos lo va a requerir y esto retrasará la resolución y, por lo tanto, también la devolución del dinero.

Para finalizar, aquí te dejo unos últimos consejos:

- Cuando hagas el resumen anual, modelo 180, ten cuidado de no confundirte y declarar los trimestres atendiendo a lo corregido.

- Si presentaste el modelo domiciliado, no caigas en la tentación de anular la domiciliación porque, aunque esto puede hacerse, el modelo no puede anularse. Nos quedaría presentado un modelo sin pago, que entraría en ejecutiva al día siguiente al vencimiento del plazo voluntario de liquidación del impuesto.

Realizar una complementaria del modelo 115 es bastante sencillo y con Anfix es una tarea automática. Si aún no lo has probado, activa aquí la prueba gratuita, no te quedes sin saber todo lo que Anfix puede hacer por ti.

Conclusión

Como ves, completar el modelo 115 te consumirá un tiempo valioso que podrías dedicar a tu negocio. Con Anfix podrás generar los archivos de este y otros impuestos en apenas unos clics, de forma segura y sin errores.

Eva Fernández

Con más de una década de experiencia en el mundo del periodismo y el marketing de contenidos, Eva sobresale por su versatilidad, creatividad y rigor pro... Ver más

Anfix traduce lo complejo y lo hace fácil e intuitivo. Utiliza nuestro programa junto con tu asesoría y comprende mejor el estado de tu negocio.